Sau khi chốt các giao dịch tháng 6 với mức giảm 3 con số, những người tham gia thị trường PP và PE của châu Âu đang chuẩn bị cho các đợt giảm giá sâu hơn vào tháng sau do nguồn cung dồi dào và nhu cầu yếu. Monomer cũng được dự báo đi xuống do chênh lệch ngày càng tăng giữa giá giao ngay và giá hợp đồng.

Giá monomer giao ngay thấp hơn 16% so với giá hợp đồng tháng 6

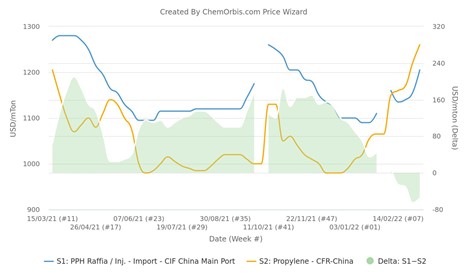

Theo Công cụ Giá ChemOrbis, giá propylene và ethylene giao ngay hiện thấp hơn 16% so với mức thanh toán tháng 6, đạt 1600 EUR/tấn propylene và 1595 EUR/tấn ethylene.

Dự báo monomer tháng 7 xuất hiện với mức giảm 50-60 EUR/tấn đối với ethylene và propylene. Giá ethylene và propylene giao ngay hiện được giao dịch ngang bằng ở mức khoảng 1370 EUR/tấn FD Tây Bắc Âu sau khi giảm nhẹ so với đầu tháng 6.

Những người tham gia thị trường PP cho rằng chênh lệch giữa giá hợp đồng monomer và giá polymer sẽ không bền vững do các nhà sản xuất than thở về biên lợi nhuận eo hẹp. PPH của châu Âu được giao dịch ở mức 1600 EUR/tấn FD đối với phân khúc thấp trong tháng 6.

Đợt tăng giá từ tháng 3 đến tháng 4 khiến thị trường đi vào bế tắc

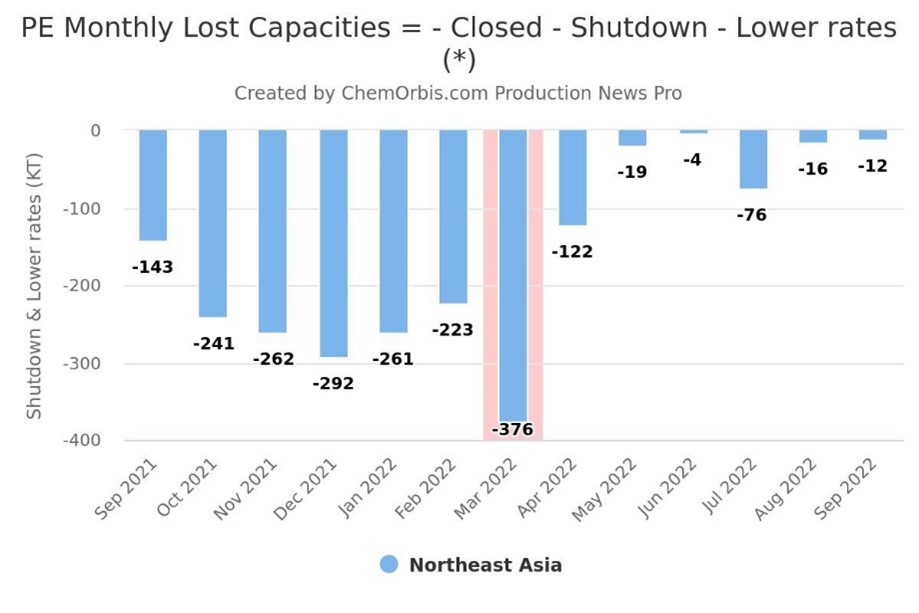

Trong tháng 6, giá PP và PE của châu Âu đã kéo dài xu hướng trượt dốc sang tháng thứ hai. Những người tham gia thị trường Polyolefin nhận xét rằng những đợt tăng giá mạnh vào tháng 3 và tháng 4 có thể đã dẫn đến sự phá hủy nhu cầu. Giá chạm mức kỷ lục mới vào thời điểm đó sau khi tăng 3 con số mỗi tháng đã đẩy giá PP và một số loại PE lên mức không được dự đoán trước.

Các mức chiết khấu lớn không thể kích thích nhu cầu mua hàng

Vì các nhà chuyển đổi có tồn kho cao, nên các khoản giảm giá lớn không thể thúc đẩy hoạt động mua hàng. Người bán đã giảm giá thêm để tăng tốc bán hàng, nhưng vô ích. Một số nhà phân phối xác nhận đã nhận thêm chiết khấu từ các nhà cung cấp do tồn kho cao và nhu cầu yếu.

Các nhà chuyển đổi thường bám sát chiến lược mua hàng hạn chế để giảm thiểu rủi ro, do dự báo giảm giá cho tháng 7 và lượng tồn kho dồi dào cho một số loại nguyên liệu nhất định.

Giá có khả năng giảm hơn nữa, với dự báo giảm 50-100 EUR đối với PE và mạnh hơn đối với PP. Mức giảm giá hạt nhựa được cho là lớn hơn mức giảm giá monomer tiềm năng do tồn kho polymer dồi dào.

Người bán giải phóng tồn kho trong bối cảnh hoạt động giao ngay mỏng

Nhu cầu yếu liên tục đã gây ra một cuộc cạnh tranh về giá giữa người bán, những người chịu áp lực từ các kho dự trữ ngày càng tăng. Nhiều báo giá từ các xuất xứ khác nhau đã xuất hiện, với giá ngoài châu Âu gây áp lực lên thị trường giao ngay trong khu vực. Một người tham gia thị trường cho biết: “Nhu cầu ở các thị trường Tây Âu khá yếu do áp lực cạnh tranh từ các nhà cung cấp Trung Đông.”

Mặc dù các nhà cung cấp tiếp tục báo cáo về tình trạng thiếu hàng từ Mỹ do các vấn đề logistics dai dẳng, song sự vắng mặt của họ đã được lấp đầy bởi nhiều nguồn thay thế từ Trung Đông. Trong khi đó, giá xuất khẩu ra khỏi Mỹ đã chịu áp lực từ nhu cầu yếu.

Báo giá PE tháng 7 của Mỹ thấp hơn 50 EUR/tấn so với tháng 6, xuống mức 1780 EUR/tấn LDPE film và 1680 EUR/tấn HDPE film, đều theo phương thức DDP, 60 ngày.

LDPE và HDPE b/m chịu áp lực rõ ràng hơn

Các loại HDPE b/m và LDPE film đã chứng kiến áp lực mạnh hơn so với các sản phẩm khác. Một số nhà kinh doanh thậm chí còn chào bán HDPE b/m, injection và film dưới ngưỡng 1600 EUR/tấn FD vào giữa tháng 6. Theo Chỉ số giá ChemOrbis, giá LDPE đã chạm mức thấp nhất kể từ tháng 2. Dữ liệu cũng cho thấy thị trường PPH và PPBC inj. đã chạm mức thấp nhất trong 15 tháng qua vào tháng 6.

Trong khi đó, thị trường mLLDPE C6 film đã trở nên cân bằng hơn sau nhiều tháng khan hàng.

Liệu người mua có trở lại để bổ sung tồn kho hay không?

Những người tham gia thị trường tò mò về mức độ giảm giá do chi phí sản xuất vẫn cao khiến các nhà sản xuất polymer nghĩ đến việc cắt giảm công suất để tái cân bằng nguồn cung và bảo toàn lợi nhuận của họ.

Đại đa số những người tham gia thị trường thấy rằng ít có khả năng các nhà chuyển đổi sẽ trở lại để bổ sung tồn kho trước mùa hè do niềm tin của người tiêu dùng yếu hơn. Lạm phát gia tăng và tâm lý kinh tế tiêu cực nói chung tiếp tục hạn chế lượng tiêu dùng cuối cùng. Bên cạnh đó, chi phí tiện ích đã tăng trở lại sau khi Nga giảm dòng khí đốt đến châu Âu, điều này gây ảnh hưởng xấu đến các hoạt động sản xuất.

Điều đó có nghĩa là nhu cầu có thể không phục hồi ở mức độ quan trọng khi bước vào giai đoạn mùa hè, khi các nhà máy sản xuất sẽ ngừng hoạt động để bảo trì theo kế hoạch. Tuy nhiên, hoạt động giao dịch có thể chỉ đạt được một số động lực nếu người mua quyết định tái bổ sung cho giai đoạn sau kỳ nghỉ lễ, cụ thể là tháng 9, tận dụng giá hạt nhựa thấp.

(Nguồn: chemorbis)